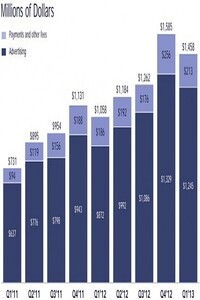

Вот лишь

некоторые цифры из официальной

статистики. С конца 1989 по 2006 год

исходный хеджфонд компании Renaissance,

именуемый Medallion (сейчас около 5

млрд. долларов), ежегодно возвращал

вкладчикам в среднем по 38,5 процента.

Причем в цифрах дохода для вкладчиков

Medallion речь идет о чистой выгоде -

уже после того, как в пользу Renaissance

вычтены 5 процентов от начального вклада

за услуги управления и 44.процентная

доля от суммы прибыли. Такие проценты,

надо отметить, примерно вдвое превышают

стоимость аналогичных услуг, оказываемых

на рынке другими фирмами.

Поскольку Саймонс является и

основным вкладчиком Medallion, и главным

менеджером компании, управляющей

активами фонда, то столь высокие прибыли

и заработки сделали его весьма богатым

человеком. По оценкам аналитиков журнала

Forbes, к весне 2005 года состояние

Саймонса составляло около 2,7 млрд.

долларов, а в последующие годы - с

запуском еще двух гораздо более крупных

фондов - стало расти фантастическими

темпами. Достаточно сказать, что за один

лишь 2006 год он заработал 1,7 млрд.

долларов.

Хедж.фонд Medallion

относится к разряду так называемых quant

funds (от quantitative -

количественный), то есть фондов,

процветание которых базируется на

сложных вычислительных моделях, а не на

опыте и рекомендациях

специалистов.людей. В большинстве своем

квант.фонды чрезвычайно скрытны во всем,

что касается идей и моделей, лежащих в

основе их программ и алгоритмов. Что, в

общем.то, понятно, коль скоро это залог

их успеха.

Однако среди немалого

числа компаний такого рода "черный ящик"

Саймонса считается "самым черным" из

всех.

О технологиях

Renaissance известно немного. Обширный

портфель фонда Medallion насчитывает

многие тысячи разных ценных бумаг,

акций, облигаций и прочих финансовых

инструментов, которые постоянно

участвуют в торгах. Для такого рода

активности с некоторых пор имеется

специальный термин "high frequency

finance", или "высокочастотные

вложения". Ученые.аналитики компании

ищут паттерны повторяемости и другие

важные сигналы о скрытых тенденциях в

гигантском объеме данных о колебаниях

цен, накопленных за прошлые дни, месяцы

и годы.

Вычислительные модели,

которые они придумывают, на основе этих

сигналов сами выбирают, чем и когда надо

торговать.

"Определенные паттерны

в формировании цен являются неслучайными

и обуславливают эффективность

предсказаний", - говорит Саймонс. Кроме

того, в его компании имеют дело лишь с

высоколиквидными ценными бумагами,

которыми торгуют на рынках по всему

миру. Такой выбор сделан в первую

очередь потому, что на подобного рода

бумаги накоплены очень большие

статистические данные, а алгоритмы

Renaissance в преобладающей степени

ориентированы на статистику.

Понятно,

что это очень скудная информация, однако

в большем объеме никто из знающих людей

предоставлять ее не желает. Или же не

имеет возможности из.за обязательств

хранить молчание, что оговорено в

условиях приема на работу в

Renaissance.

БИРЖЕВЫЕ

СПЕКУЛЯЦИИ

Ванглийском

языке слово "спекуляция" имеет множество

вполне досто почтенных значений, среди

которых "предположение", "размышле ние",

"теория". Однако, как и в бытовом

русском, слово "спекулянт" в опре

деленных контекстах может восприниматься

почти ругательно. Что, естест венно,

является отражением весьма разных

взглядов на суть торговых спекуляций и

их полезность для общества. С одной

стороны, скажут вам, биржевые спекулянты

оказывают осталь ным услугу, поскольку

берут на себя риски с вложением денег в

начинания, финансовый успех которых

неочевиден. Во вторых, присутствие

спекулян тов на рынке делает его более

динамичным и ликвидным, а значит, и

более привлекательным для долгосрочных

инвесторов, обычно занимающихся

"настоящим" бизнесом. Наконец, уверены

сторонники биржевых спекуля ций, брокеры

заметно повышают роль рынка в качестве

механизма, определяющего реальную цену

товара в каждый конкретный момент

времени.

Что же касается

оппонентов, считающих биржевых

спекулянтов парази тами, делающими

деньги из воздуха и наживающимися на

несовершенстве экономических механизмов,

придуманных человечеством, то их

аргументы примерно таковы. Торговля

должна быть в явном виде полезна

обществу, и неверно считать, будто цель

экономики - достижение наивысшей эффек

тивности продаж и наибольших прибылей

для участников (потому что те же

экономические механизмы делают очень

выгодной, скажем, торговлю нар котиками

или рабами). То, что на руку

спекулянтам, порой вредит обществу

(например, для брокеров США был бы

просто рай, существуй в каждом из

пятидесяти штатов страны своя

собственная валюта, а не единая общена

циональная). Наконец, уверены противники

спекуляций, в корне неверно, будто

рыночная прибыльность товара или услуги

является и мерой их по лезности. Так,

цена авиаперелетов у всех авиакомпаний

на рынке пример но одинакова, однако

одни компании разоряются, а другие

богатеют. Но происходит это отнюдь не из

за суеты спекулянтов вокруг покупки

продажи ценных бумаг.